價格行為(PRICE ACTION)

主要是透過型態及趨勢預測未來走勢,由於過往的價格已強烈預示價格走勢的軌跡,圖表派亦因此有一包名言,TREND IS YOUR FRIEND。理解何謂趨勢前,投資者一般先學圖睇陰陽燭、支持、阻力及趨勢線。

陰陽燭

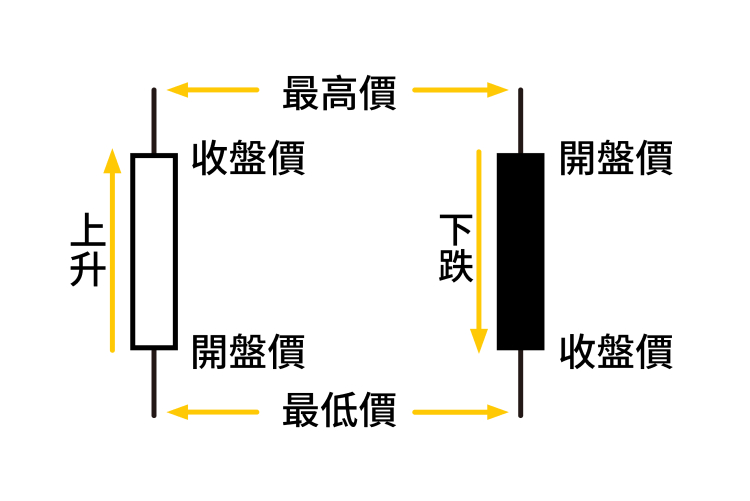

圖為陽燭及陰燭的解說

圖為陽燭及陰燭的解說

陰陽燭會記錄每段時段的開、收、高、低價位變化,陽燭代表當時段是升市,陰燭則代表跌市,燭身上方稱為上影,燭身下方稱為下影;每個時段可變化為每分鐘、每小時、每日、每週、每季、每年,隨投資者作短線或長線的入市需要而選用。陰陽燭的組合本身亦會作出一些型態預示後市價格變化。

陰陽燭型態

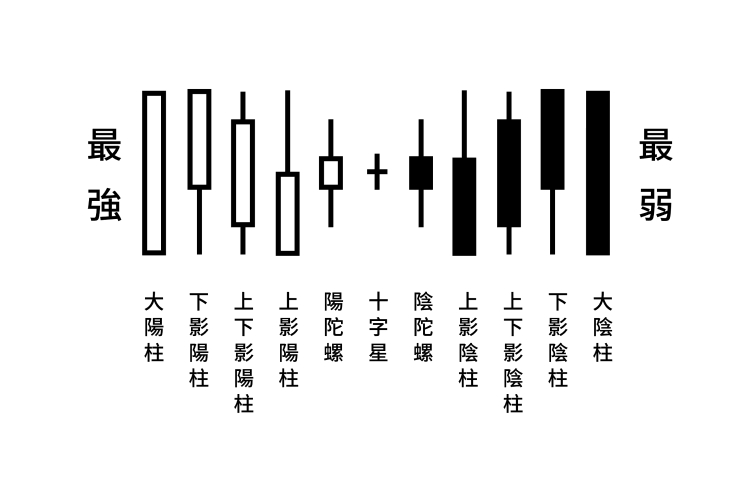

圖為單枝陰陽燭的型態

圖為單枝陰陽燭的型態

十字星為轉勢型態,若大升市後出現十字星,則後市預期將下跌,反之亦然,大跌市後出十字星,則後市預期將上升。而大陽燭為最強訊號,後市可延續睇升,大陰燭為最弱訊號,後市看淡一線。

陰陽燭組合

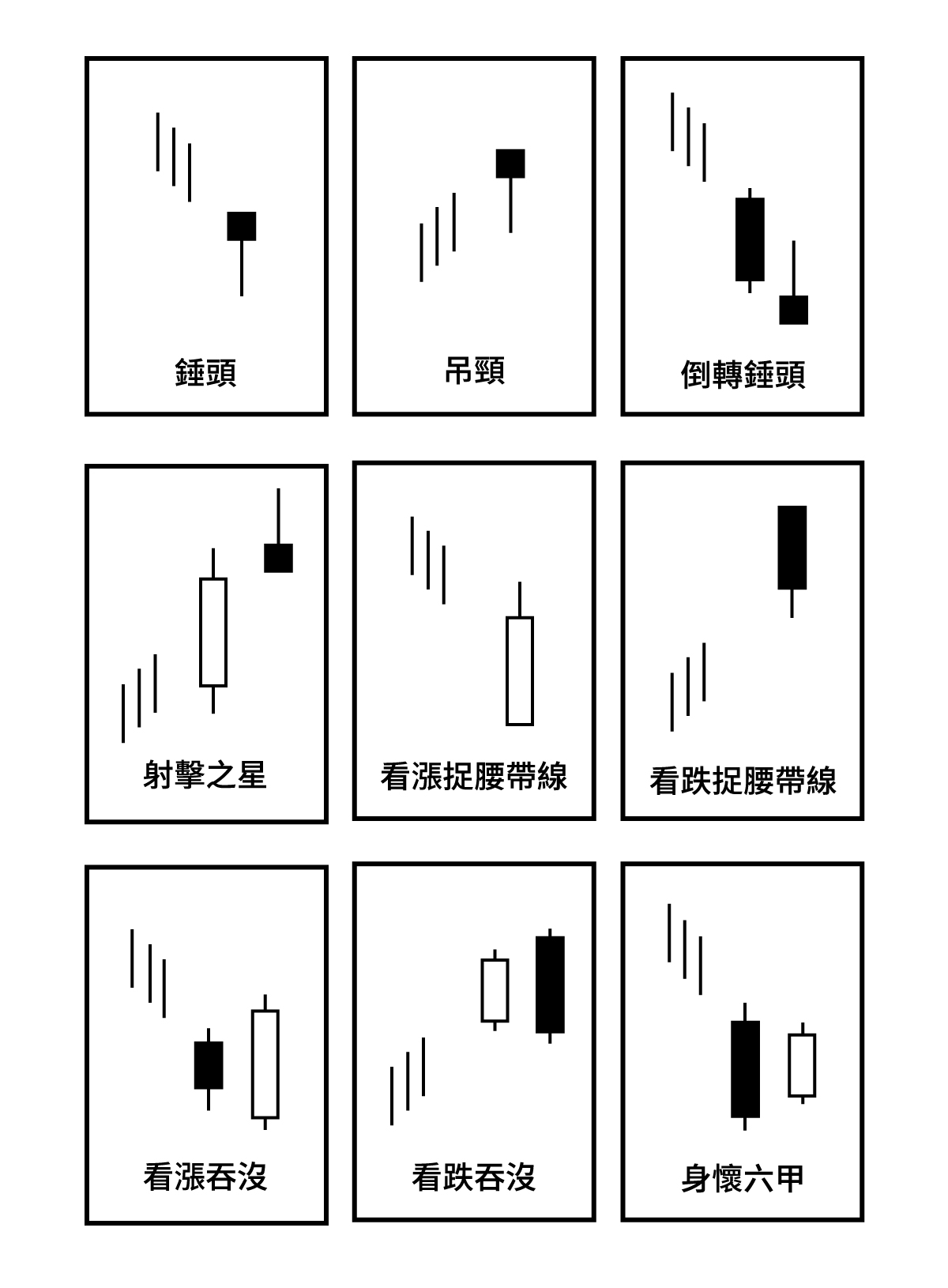

圖為陰陽燭組合的例子

圖為陰陽燭組合的例子

將連續兩枝或以上之陰陽燭拼起,可成為一個組合預測後市表現,以下有幾組例子:

| 身懷六甲 | 一枝陰燭後出現小陽燭 | 底部見承托,買入訊號 |

| 穿頭破腳 | 一枝陽燭後,下一枝陰燭先升後跌穿上枝陽燭開市價 | 高位欠買盤支持,轉勢及沽出訊號 |

| 底部十字星 | 接連陰燭後出現十字星 | 轉勢訊號,後市向好 |

| 天價暗示線 | 一枝陽燭後陰燭高開但沒上影線 | 見頂訊號,需要不論價沽出 |

| 逆襲線 | 大陽燭後出現大陰燭 | 見頂訊號,需要不論價沽出 |

| 三個白武士 | 接連出現三枝陽燭 | 後市向好,可順勢買入 |

| 螞蟻上樹 | 多枝陽燭夾雜陰燭,但陰燭收盤價高於陽燭開市價 | 後市持續向好,每逢回吐均可買入 |

支持及阻力

支持線是指將兩點或以上的陰陽燭下影線或燭身的下方連在一起的線,在此線上會形成支持,而阻力線則是指將兩點或以上的陰煬燭上影線或燭身的上方連在一起的線,在此線上會形成阻力。陰了陰陽燭,亦可用K線、BAR CHART來連線,當價位臨近支持線應該買入,而挨近阻力位則應該沽出。

趨勢

當劃出支持及阻力線後,兩條線能夠較為平衡的同步向上,則形成上升趨勢,稱之為上升通道,後市可繼續向好,並預示短期內會繼續於此通道之中靠穩向上,可以每逢回吐買入。而當兩條線平衡地同步向下,則形成下降趨勢,是為下降軌,後市將逐級下滑,短期內會繼續於下降通道中下行,適合逢高拋出。

突破

圖為失守阻力線,技術阻力變支持

圖為失守阻力線,技術阻力變支持

PRICE ACTION中最為重視的原理,當價格升穿升穿阻力線,或跌下破支持線,視為突破訊號,價格將相應延伸升勢或延伸下跌空間,突破後可順勢買人或沽出。突破阻力線,阻力將變成支持,失守支持線,則支持會變成阻力;部份形態可量度其幅度預測升勢或跌勢之目標價位,而突破隨可應用於上升軌或下降軌外,亦可應用於其他形態。

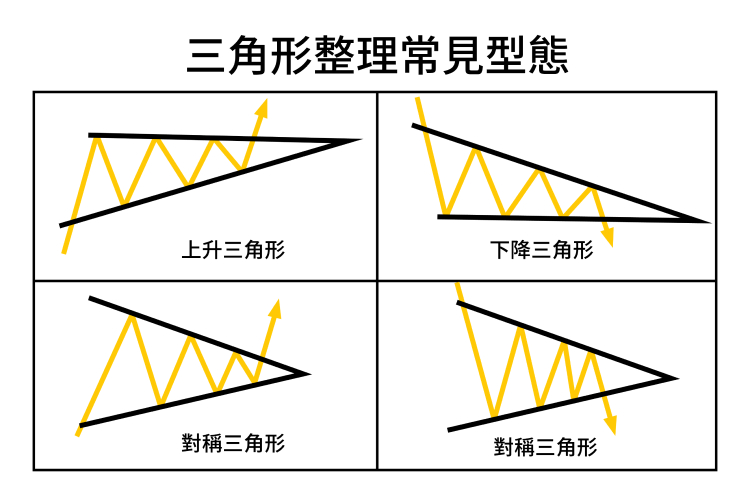

圖為不同形態線合之突破例子

圖為不同形態線合之突破例子

| 突破三角 | 價格波幅收窄,支持續及阻力線最線相交 | 突破阻力則買入,失守支持線賣出,目標為突破位置再加上三角末端之幅度 |

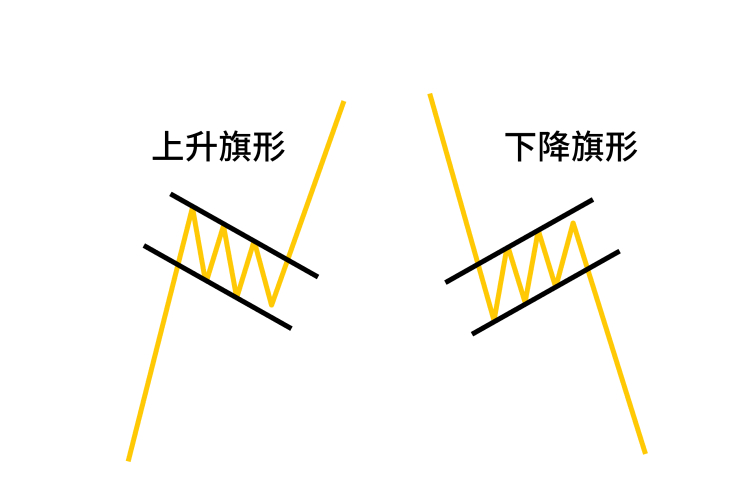

| 突破旗形 | 向上/下旗杆再加上旗杆末端較短之上升/下降軌 | 突破阻力則買入,失守支持線賣出,目標為突破位置再加上旗杆之幅度 |

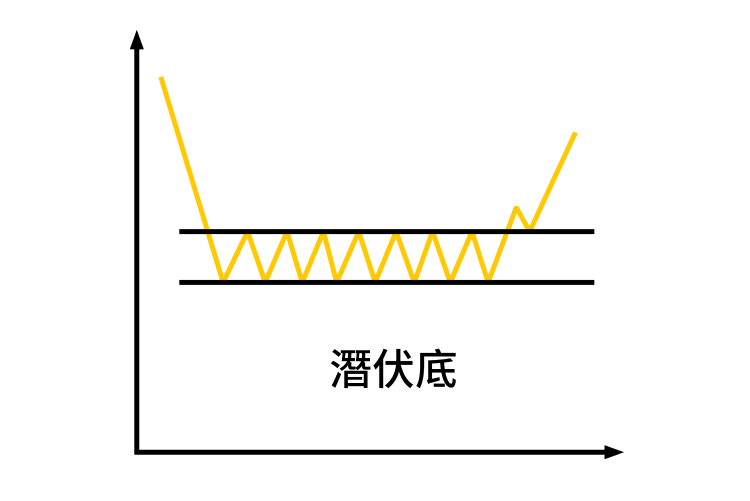

| 潛伏底 | 長期於底部橫行突破 | 突破阻力後買入,目標為橫行底部之三至十倍 |

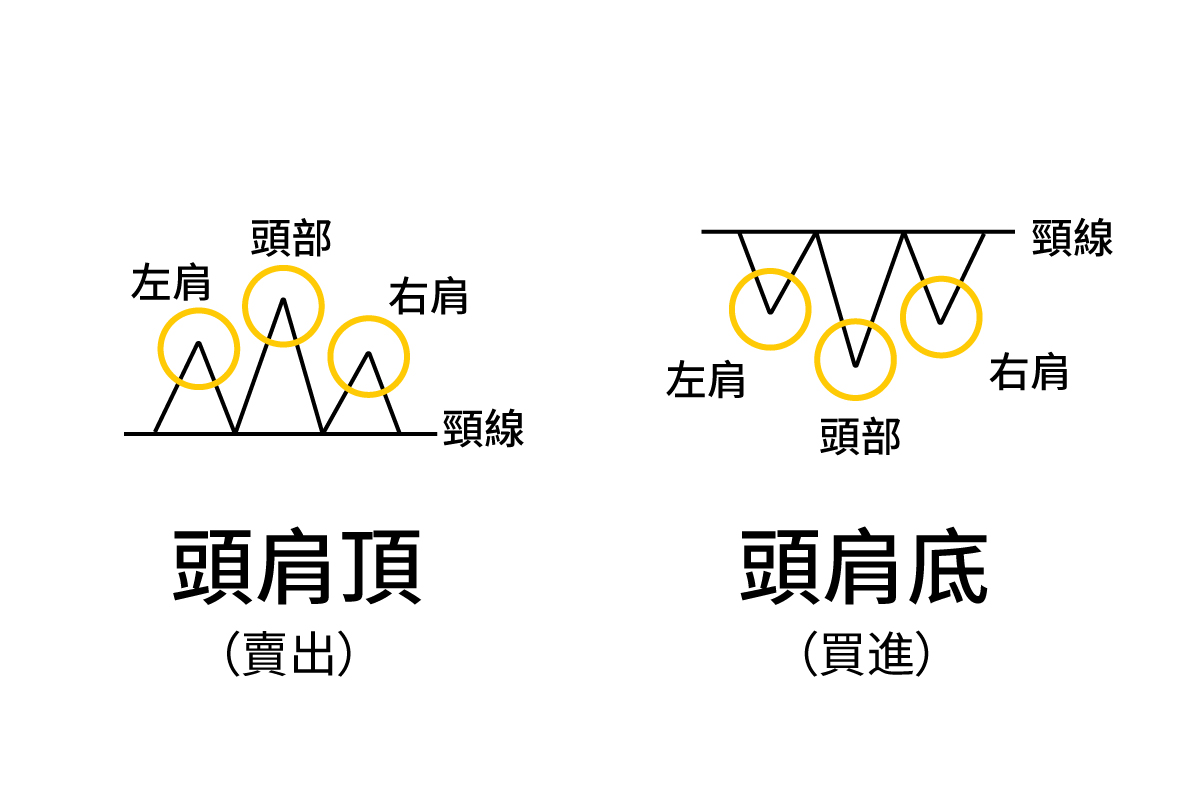

| 頭肩頂/底 | 左右肩需接近對稱,而頭部起碼高於兩肩之一半,升/跌穿頸線為之突破 | 突破後可能出現救命抽或直接不出現,於頸線位置即時買入/沽出 |

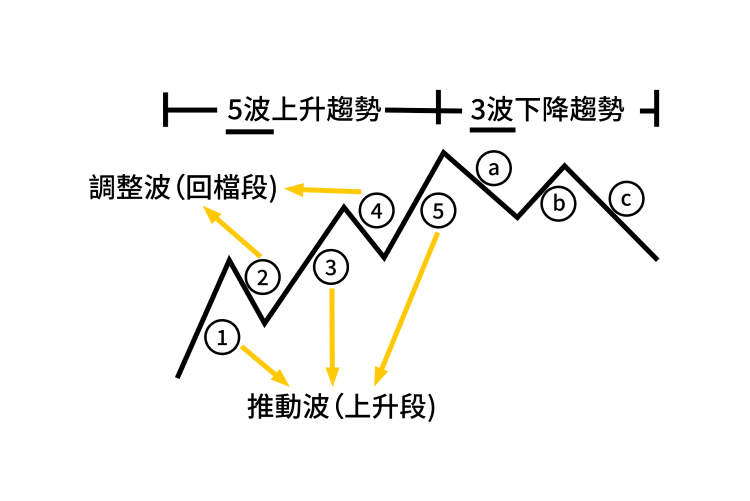

波浪理論(ELLIOTT WAVE PRINCIPLE)

波浪理論為技術分析其中一個最重要的應用理論,透過數浪來預期價格處於何階段,上方延伸空間及下方回吐水平,並預期市況處於牛市或熊市。理論申美國經濟學家艾略特(RALPH NELSON ELLIOTT)提出,因此亦稱之為艾略特波浪理論。

理論的假設是認為市場之價格走勢存在著特定形態,因此,可配合比例和時間斷定他的規律,並於此規律中進行買賣。當中的規律包括:

- 浪2不可能完全回撤浪1

- 浪3不可能是驅動浪中最短一浪

- 浪4的低點不能與浪1頂點重疊

圖為波浪理論的不同浪及所有形態

圖為波浪理論的不同浪及所有形態

波浪1

價格首次出現上漲。 通常的情況是因為一小波人認為該價格很便宜,適合買入,並確實在很短的時間內買了一部分該產品,進而導致了價格上漲。

波浪2

原來已經持有該產品的一部分人認為價格過高,獲利了結,進而導致了股票價格的下跌。但該價格並沒有觸及到波浪1的最低點。

波浪3

這通常是最強也是最長的一波。該產品吸引了公眾的目光,更多的人發現該產品具有潛力,並開始買入,這導致了價格的持續攀升。這一波的高點突破了波浪1的最高點。

波浪4

一部分人認為價格過高,開始獲利了結。這一波通常不會太強,因為還有更多的人看好該產品的漲勢。

波浪5

波浪5通常是市場上絕大多數人關注該產品的時刻,而且通常較不理性。人們可能會看到傳媒經常報導有關產品,價格的變化成為市場的熱話,幾乎全民皆看好。人們開始以各種奇怪的理由買入,並對他人的勸解充耳不聞,進而使得價格被嚴重高估。

波浪A

A浪是下跌的開始,但投資者大多認為上升行情尚未逆轉,僅為一個暫時的回檔現象。實際上,A浪的下跌在第5浪中通常已有警告訊號,如成交量與價格走勢背離或技術指標背離,但由於此時市場仍較為樂觀,A浪有時出現平台調整。

波浪B

B浪是對A浪的反彈,但是成交量不大。一般而言是多頭的逃命線,但由於大多數投資者誤以為是另一波段的漲勢,因而B浪常形成「多頭陷阱」,投資者在此慘遭套牢。B浪在技術上很少是強勁的,在B浪中活躍的股票數量有限,但績優股卻十分抗跌。

波浪C

C浪是一段破壞力較強的下跌浪,跌勢較為強勁,跌幅大,持續的時間較久,而且出現全面性下跌。

技術指標(INDICATOR)

技術指標是過過往的數據作出統計,並運用不同的參數及不同的公式計算出來的數值,該數值可用以判斷後市的方向,及價格的支持位及阻力位等。市場有好多不同的技術指標,這類介紹大家較常用的幾項,並嘗試說明及操作。

| 移動平均線 | 以不同時段統計最近的平均收市值,將每日的平均值連在一起形成平均線 | 平均線本身為支持及阻力位置,一般250天平均線為牛熊分水嶺;另外,當快線穿越慢線,即出現黃金交叉或死亡交叉,亦是買入或賣出訊號 |

| RSI相對強弱指數 | 以特定公式算出一個數值,均常用的參數為9及14天。該數值處於0至100之間 | 當數值處於50上方代表市況向好,低於50則向淡,高於80屬超買,低於20屬超賣;亦可配合趨勢,如價格型態屬上升軌,但RSI出現下降,即出現背馳現像,預視價位將會下滑,反之亦然 |

| MACD | 由兩條線組成,一般以12及26作參數,通過平均線再計算出的數值,在中軸0的上下波動 | 當升穿0時,為利好訊號;跌穿0時,則利淡訊號;同樣亦可配合趨勢圖,判斷有否出現背馳現象 |

| 布力加通道 | 由三條線組成,建基於平均線及標準差的概念,價格將於通道內運行 | 三條線本身是市況的支持及阻力位置,在中軸上方屬牛市,下方則屬熊市。若布力加通道先收窄再急速向上或向下動,則預視市況將出現單邊運行 |

| 神奇數字 | 以神奇數字作理念,分割成黃金比率,0.382及0.618為回吐為反彈目標 | 神奇數字的比例會成為支持或阻力位置,例如價格由1升至100見頂後,回吐目標將會於38.2及61.8得到支持,然後再重組升勢 |

Whatsapp

Whatsapp Telegram

Telegram