巴菲特指数 找出泡沫化讯号!?

「巴菲特指标(Buffett Indicator)」由著名投资者巴菲特在2001年提出,声称是衡量任何时候股市估值的最佳单一指标,是由「股市总市值」「国民生产总值(GNP)」或「国内生产总值(GDP)」得出的百分比,可以判断股市有否被高估或低估,适用于各地股市。

GDP与GNP

以美国为例,GDP与GNP两者差别在于,GDP即是只要在美国这块土地上,所有的产出都计算在内;至于GNP就是美国人如果在境外生产也会计算在内。不过,由于GDP与GNP的实际差异在1%内,后来市场主流通常使用GDP计算。

比率五个等级:

巴菲特指标100% 代表美股估值合理

在70% 或80% 时买入股票,可能会有不错回报

114% 至134% 略微高估

超过134% 即为严重高估

在200% 买入股票犹如「玩火」

最新的巴菲特指标是多少?

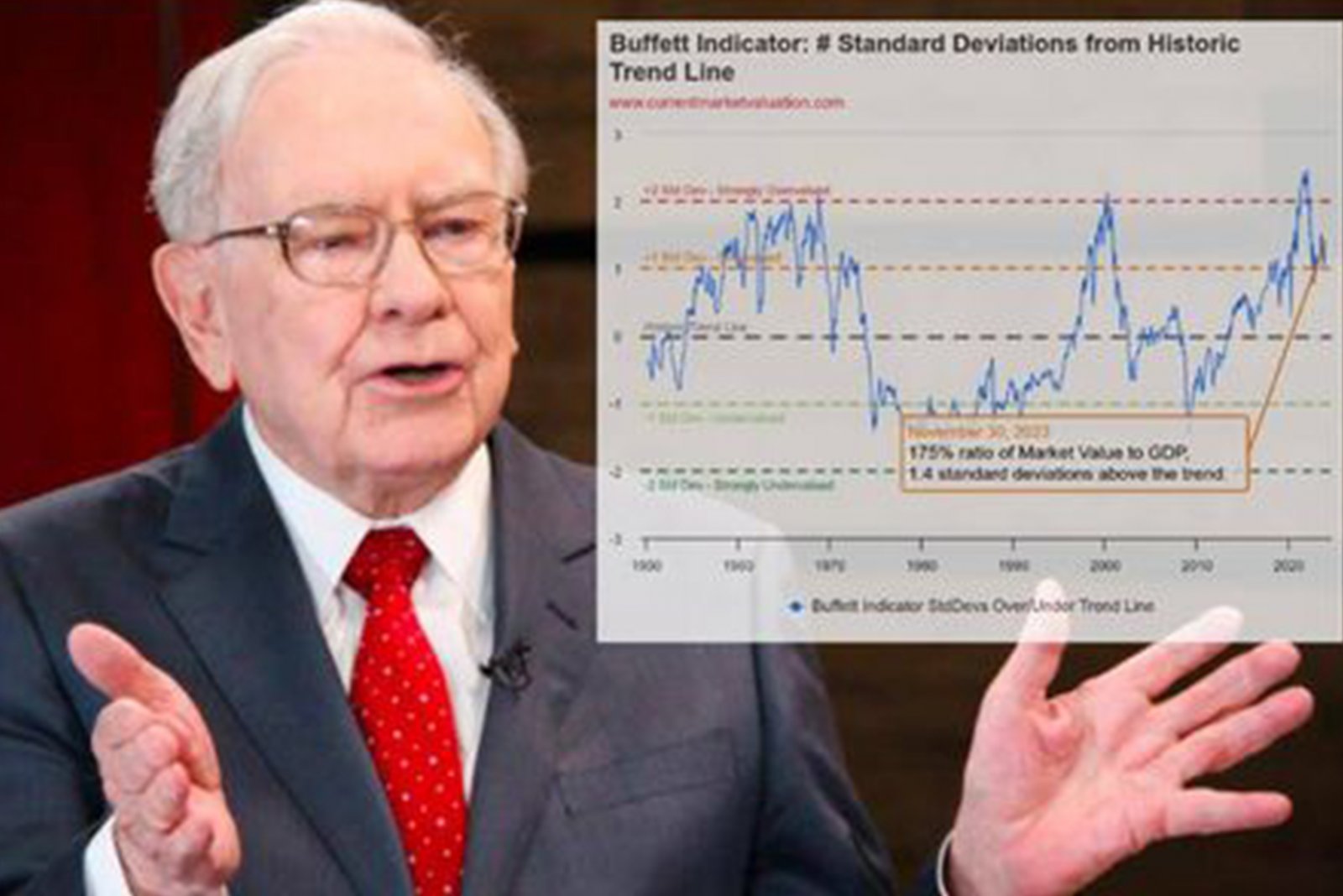

「巴菲特指标」在2021年8月曾突破200%![]() 年底升至高位。2022年开始回落,年内低见约150%,2023再度上升,近期升到170%至180%以上

年底升至高位。2022年开始回落,年内低见约150%,2023再度上升,近期升到170%至180%以上![]() 比历史趋势水平高出超过50%,截至2024年1月约171%,反映美股严重过热。

比历史趋势水平高出超过50%,截至2024年1月约171%,反映美股严重过热。

巴菲特指标受到质疑

除了GDP数据有延迟性,没有评估到非股票的资产,如债券、房地产、黄金......之外

更多人质疑不合时宜,在巴菲特指标刚发表时,许多成分股公司都在制造业、零售业和能源行业而今天美国最大的公司都在科技业,目前股市的价格充分反映了国际化,但GDP只有评估美国内的生产,造成分子(总市值)正在上升,而分母(GDP)不受影响。

投资者应如何运用?

巴菲特指标可以当作一种补充性估值工具,此外它也是当今市场上众多情绪指标之一,其他的例如 VIX 波动、恐惧和贪婪指数等,它们更多的用途不是作为寻找买卖机会的工具而是告诉你市场状况以及未来的预期,用它来预测市场是否被高估。

上一篇文章 下一篇文章

Whatsapp

Whatsapp Telegram

Telegram